2023.02.05

【注文住宅】2023年最新!住宅ローンで後悔しない3つのポイントを徹底解説!

「住宅ローン、この3つに注意してください」

皆さんもせっかくマイホームを建てるなら、できるだけ有利な条件の住宅ローンを組んで、支払いの負担や将来の不安を軽減したいと考えると思いますが、表面的な金利の良し悪しだけでローンを選んでしまうと、トータルの支払い額で損をしたり、思わぬリスクを背負ってしまう可能性があります。

そこで今回のブログでは「住宅ローンで後悔しない3つのポイント」を詳しくご紹介しますので、返済がスタートしてから「銀行選びで失敗した」「もっと調べれば良かった」と後悔しないように、住宅ローンを選ぶ際の参考にしていただけると幸いです。

大工時代を含めて15年以上、たくさんのお客様の家づくりに携わった経験を踏まえて、有益な情報をできるだけわかりやすくお伝えしますので、ぜひこのタイミングでYouTubeのチャンネル登録をしていただき、最後までご覧ください。

あとサイトのトップページにイベント情報も載ってますので、お気軽にご相談ください。

それでは1つずつ解説します。

●3つの金利タイプ

住宅ローンで後悔しないポイント1つ目は、金利タイプです。

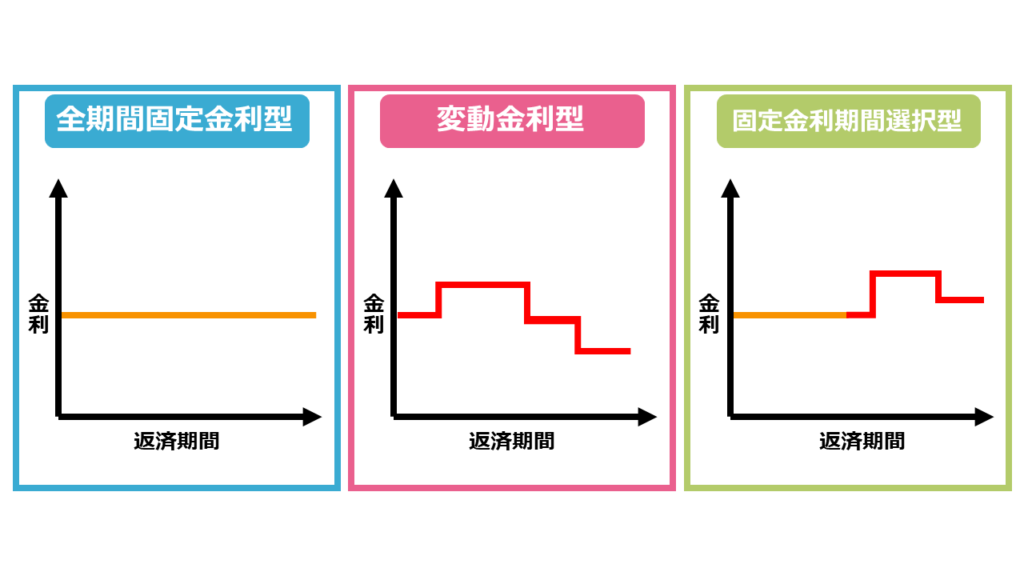

この金利タイプは、大きく分けると変動型、全期間固定型、固定期間選択型の3つがあります。それぞれメリットデメリットがあるので、ここではざっくりとした概要と、実際どのタイプを選ぶ人が多いのかをお伝えしたいと思います。

・変動型

まず変動型は、金利が変動する事で返済額も変わるタイプの事で、5年に1回、返済額の見直しが行われますが、上がっても元の返済額の1.25倍までが上限というルールがあるので、毎月の返済額が極端に増えないように考慮されています。

ただ注意点として1.25倍を超える部分の利息に関しては、消えて無くなる訳ではなくて、結果的に未払利息として蓄積されて、どこかのタイミングで必ず支払わないといけないので、しっかりその事も念頭に置いたうえで資金計画をつくる事が大切になります。

また3つの金利タイプの中で利息が一番低いので、毎月の返済額も抑えられておすすめですが、今後訪れるかもしれない金利上昇局面に備えてお金をしっかり貯蓄して、有事の際には、積極的な繰上返済を心がけるようにしましょう。

・全期間固定型

次に全期間固定型は、毎月の返済額が返済終了まで変わらないので、将来の家計の収支計画を前もってキッチリ作りたいとか、返済額が変わらない安心感を優先したいという方におすすめのタイプになります。

今回ご紹介する金利タイプの中で1番金利が高くなっていて、結果的に利息を多く払って損をしてしまう可能性があります。

・固定期間選択型

最後に固定期間選択型は、5年とか10年とか選んだ期間の最初の数年間は返済額が固定されて、それ以降は再度、変動型か固定型かを選ぶ仕組みです。

実際の金利水準やメリット・デメリットに関しては、変動型と全期間固定型のちょうど中間ぐらいになりますが、個人的には1番無しな選択肢だと考えています。

・選んだ人の割合

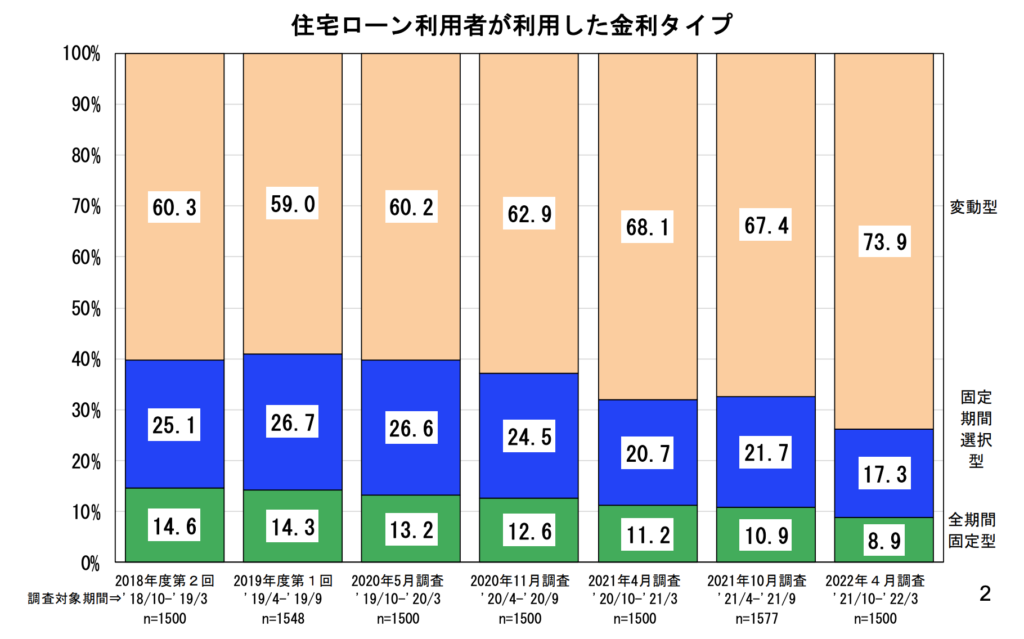

冒頭に変動型の未払利息の注意点を聞いた後だと、固定金利型を選ぶ人が多いように思うかもしれませんが、実際に住宅ローン利用者の調査アンケートによると、変動型を選ぶ人が一番多くて、グラフを見ると約74%の方から選ばれている事がわかります。

ちなみに全期間固定型は約9%、固定期間選択型は約17%になっていて、どちらも過去最も低い水準になっています。

この割合の理由としては、フラット35を始めとした全期間固定型の金利が、2022年からずっと上がっているので、毎月の返済額が1番大きい事があります。

さらにウッドショックなどの建築資材高騰で、家の金額自体も高くなっているので、余計に毎月の返済額が抑えられる変動型を選択する方が増えていると思います。

実際にどの金利タイプを選ぶかは、家庭ごとの考え方や価値観によって変わってくるので正解は無いですが、どれを選ぶにしてもメリット・デメリットはあるので、しっかり自分達に合ったモノを選ぶようにしましょう。

●銀行の種類

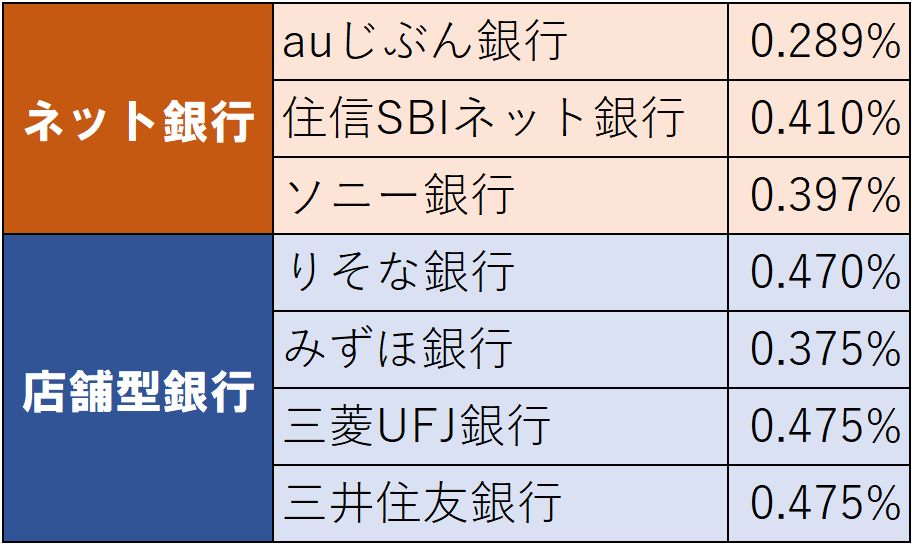

住宅ローンで後悔しないポイント2つ目は銀行の種類で、信用金庫やUFJなどの店舗型と、ネットだけで完結するネット銀行の2つに分けられます。

店舗の維持費や人件費が抑えられる分、ネット銀行の方が安いという時代もありましたが、今はそこまで大きく金利水準が変わらなくなってきていて、実際にこちらの表が、2023年1月現在の金利比較になります。

・ネット銀行の特徴

auじぶん銀行だけは、いろいろな諸条件をクリアする事で0.2%台の金利になっていますが、それ以外はほとんど0.4%前後の金利水準になっています。私の地元にある信用金庫や地方銀行でも、0.4%台の金利が普通になりつつあるので、実際に金利差がそこまで大きくない事がわかります。

あとは審査という点で結構差が出ていて、ネット銀行の場合は、申込みが全てネットで完結するので、店頭に行かなくて良い部分が楽な反面、全ての書類を自分で揃えないといけない煩雑さがあります。

さらに審査も結構シビアでドライなので、うちのお客様でも途中で断念したり、属性が良い方でも否決になった方も多くいらっしゃいます。

・店舗型銀行の特徴

逆に店舗型の銀行は、専門の担当者が必ず付いて申込人と顔を合わせるので、いろいろな事を丁寧に教えてもらえます。

さらに、その人の属性以外にも、ご両親の居住地などプラスにできる材料も考慮してくれたり、収入や勤続年数などの条件がギリギリの場合でも、この人なら大丈夫と担当者裁量で判断して、融資の条件が良くなる事もあったりします。

実際にネット銀行と店舗型、どちらで融資を受けても良いと思いますが、サービスなど含め総合的な観点でみると、個人的には店舗型の方が少し有利に感じるので、そんな意見も参考にしていただきながら、自分達に合っているタイプを検討していただけると幸いです。

●諸費用

住宅ローンで後悔しないポイント3つ目は、諸費用です。

住宅ローンを借りる時の諸費用には、保証会社に支払うための保証料と、銀行へ支払う事務手数料の2つがあります。銀行によっては保証料が0円とPRしていますが、実際には事務手数料がその分高くて、結果として同じぐらいの金額だったりします。

しかも注意点として、もし35年で組んだ住宅ローンを頑張り繰り上げ返済して、20年目で完済した場合、保証料なら早まった分だけのお金、15年分が返金されますが、事務手数料で払ってしまうとどんなに早く完成しても返金されないという落とし穴があります。

なので銀行によって扱いは違いますが、保証料で支払うか、事務手数料として支払うかという選択肢があった場合には、繰り上げ返済後の返金制度も合わせて確認する必要があります。

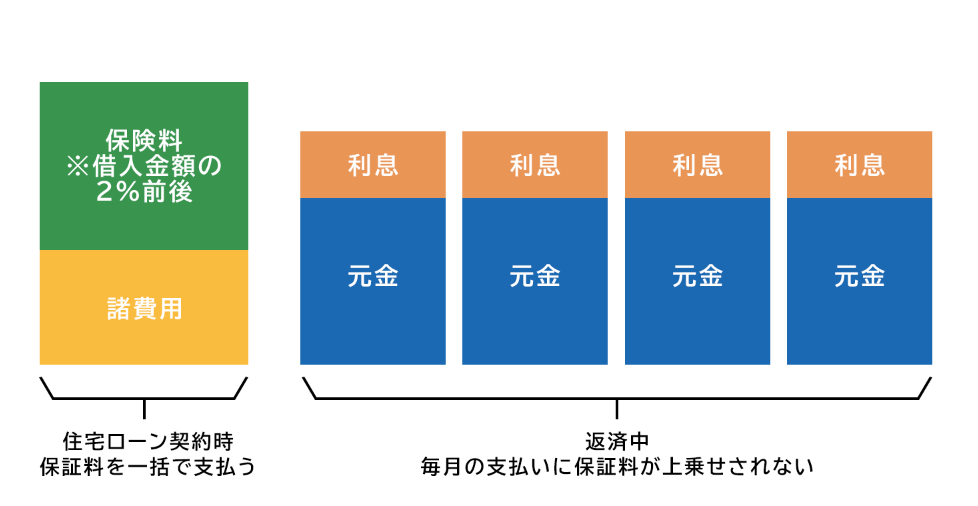

あとは保証料の支払い方も2パターンあって、最初に自己資金で支払って完了するのが「一括前払い方式」です。

さらに一括は大変だからここも分割で払いたいという方は、通常の金利に+0.2%前後保証料分を上乗せする「金利上乗せ方式」というのもあり、お金の損得だけでいうと当然、一括前払い方式の方が得になります。

ただ手元にキャッシュを残しておけるというメリットや、繰り上げ返済を積極的に行う予定の場合には、そこまで保証料の支払い方で金額差は出ないので、融資を受けるタイミングでの貯蓄状況や返済計画を加味して、最善の選択をしていただけると幸いです。

●まとめ

ちなみに以前の動画で、住宅ローンの選び方や保証と保険、2人でローンを組む方法について詳しく解説しているので、興味のある方は下のリンクからぜひご覧ください。

ご覧いただきありがとうございました。

今後も随時更新予定です!

ぜひ、チャンネル登録をお願いいたします。

CATEGORIES

- 動画で学ぶ (295)

- 家づくりのこと (437)

- 間取り (9)

- 平屋 (42)

- 耐震 (32)

- 電気代0円住宅(太陽光/蓄電池/ZEH/高気密高断熱/省エネ) (23)

- サウナのある家 (18)

- ガレージのある家 (22)

- ペットと暮らす家 (17)

- 収納 (2)

- キッチン (26)

- 洗面・バス・トイレ (25)

- リビング (39)

- 玄関 (23)

- 階段ホール・廊下 (24)

- 外観 (34)

- お金・住宅ローン (103)

- スタッフブログ (1,401)

- イベントレポート (97)

- 撮影レポート (12)

- 現場レポート (13)

- MODEL HOUSE – 東幸 – (46)

- MODEL HOUSE – 菰口 – (69)

- 林 拓未 (1,073)

- コーディネーター田中やよい (130)

- 広報 小林 紗矢香 (35)

- 広報 尾上 愛斗奈 (13)

- 保育 河原 愛 (22)

- 総務 水野 瞳 (103)

- 総務 戸塚 里美 (129)

- コラム (38)

- プライベートのこと (76)

- 趣の空間のこと (45)

- その他 (783)

- アーカイブ (1,314)